Europa: die 14 gefährdeten Banken

Für 12 Institute des Euro-Währungsgebiets sowie zwei britische Institute erscheint das derzeitige Kapital-Niveau unzureichend.

Europa: die 14 gefährdeten Banken

Für 12 Institute des Euro-Währungsgebiets sowie zwei britische Institute erscheint das derzeitige Kapital-Niveau unzureichend.

Foto: tools.eba.europa.eu

Für den Vizepräsidenten der Europäischen Zentralbank (EZB), Luis de Guindos , sollen ein Dutzend Banken in der Eurozone nicht in der Lage sein, eine schwere Krise zu bewältigen. Sie stellen „eine Schwachstelle“ dar und werden sorgfältig überwacht. Um sich einen Überblick über die europäischen Einrichtungen zu verschaffen, die nach den Kriterien der Regulierungsbehörden problematisch sind, müssen zwei weitere britische Banken hinzugefügt werden.

Sollte es eine neue Krise geben

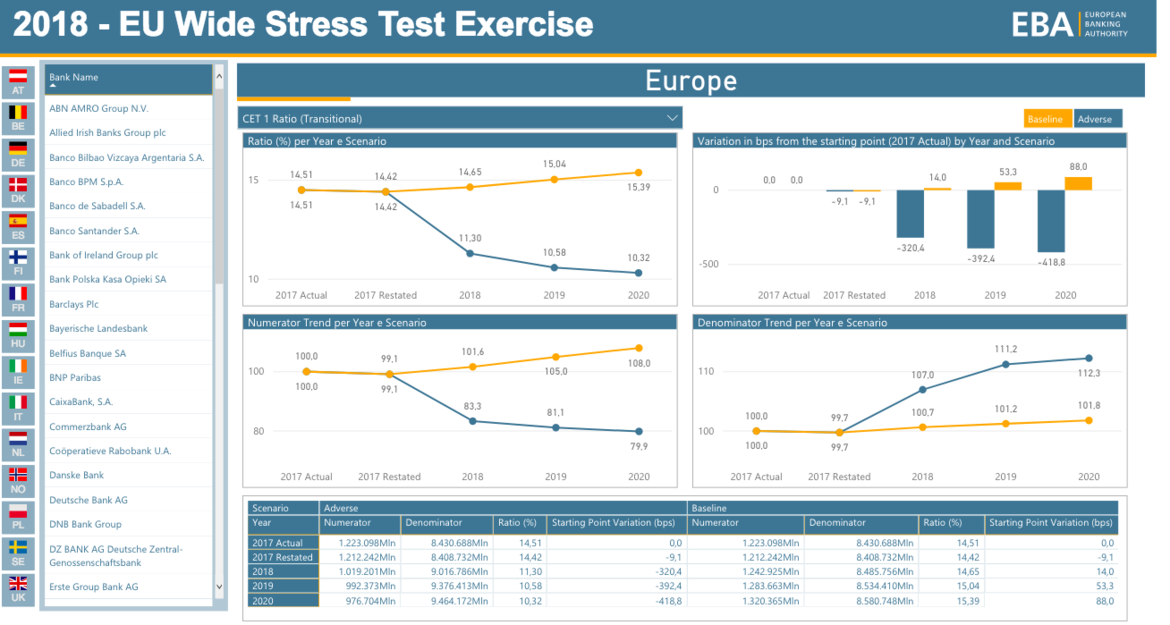

Luis de Guindos’ Kommentar folgt auf die Veröffentlichung der Ergebnisse der jüngsten „Stresstests“ durch die Europäische Bankaufsichtsbehörde (EBA) Anfang November. Wie jedes andere Unternehmen decken in Schwierigkeiten geratene Banken ihre Verluste mit ihrem Kapital, das von ihren Aktionären zur Verfügung gestellt wird.

Die EBA prüft daher, ob die Banken im Falle einer Stresssituation, bzw. einer schweren Rezession mit Finanzmarktturbulenzen, über genügend Kapital verfügen.

Für 12 Institute des Euro-Währungsgebiets sowie zwei britische Institute erscheint das derzeitige Kapital-Niveau unzureichend.

Drei Gründe zur Besorgnis

Dieses Ergebnis ist in mehrfacher Hinsicht beunruhigend. Die betreffenden Banken befinden sich in sieben europäischen Ländern (Deutschland, Österreich, Spanien, Frankreich, Irland, Italien, Vereinigtes Königreich), was die Schwachstellen vervielfacht.

Laut der jüngsten Liste , die Mitte November vom Forum für Finanzstabilität erstellt wurde, das für die Koordinierung der Finanzregulierung auf globaler Ebene zuständig ist, gelten 14 Institute darüber hinaus als „systemisch“, d. h., ihr individueller Rückschlag könnte eine nationale oder globale Krise verursachen. So sind die BNP Paribas, die Deutsche Bank, Barclays und die Société Générale, die zweit-, viert-, sechst-, und siebtgrößte europäische Bank, die laut den Berechnungen der EBA nicht über einen ausreichenden Kapitalisierungsgrad verfügen, um Verluste aus einer schweren Krise aufzufangen und gleichzeitig das Vertrauen der Anleger zu wahren. Ihr derzeitiges Kapital-Niveau garantiert nicht, dass sie im Falle einer schweren Krise überleben.

Letztlich kann das von Luis de Guindos genannte Risiko-Niveau hinterfragt werden. Letzteres verweist auf die heikle Position der Institute, die als Folge einer Krise ein Kapital von weniger als 9 Prozent der Aktivitäten der Bank hätten – gewichtet mit dem Risiko-Niveau jeder Aktivität. Das deutet darauf hin, dass ihr Anfangskapital-Niveau vor der Krise unzureichend war. Aber was bedeutet „unzureichend“?

In einer 2016 veröffentlichten Studie berechnete der Internationale Währungsfonds (IWF) das Kapital-Niveau, über welches die Banken hätten verfügen müssen, um die Verluste im Zusammenhang mit der Subprime-Krise ohne öffentliche Gelder aufzufangen. Je nach Institut liegt dieses zwischen 15 Prozent und 23 Prozent der gesamten risikogewichteten Aktivitäten. Ein Blick auf die EBA-Daten zeigt jedoch, dass von den 48 untersuchten Banken nur die Hälfte die 15-Prozent-Marke übersteigt, und nur ein Dutzend Institute über 17 Prozent liegen. Die Schlussfolgerung ist eindeutig: Im Falle einer schweren Krise müssen die Steuerzahler wahrscheinlich die größten Banken retten. Folglich hat die EZB Recht: Es handelt sich um Institutionen, die genau überwacht werden müssen.